时间:2020-01-06 14:07

来源:中国水网

作者:李艳茹

前两年,环保行业密集中标的项目陆续进入建设期,庞大的资金需求考验着环保企业的融资能力。在股市状况欠佳的情况下,不少企业将目光投向债券市场。中国水网统计了2019年度环境上市企业的发债数据,以期部分展现这一年环境企业的融资状况。

对于环境产业来说,2019年是机遇与风险并存的年份。一方面,需求继续释放,污染防治攻坚战进入决战期;另一方面,变革仍在进行,大多环境上市企业的估值持续下降,环境企业继续在诸多考验中求生求变。

同时,前两年行业密集中标的项目陆续进入建设期,庞大的资金需求考验着企业的融资能力。在股市状况欠佳的情况下,不少企业将目光投向债券市场。中国水网统计了2019年度环境上市企业的发债数据,以期部分展现这一年环境企业的融资状况。

一、环境上市企业2019发债整体情况

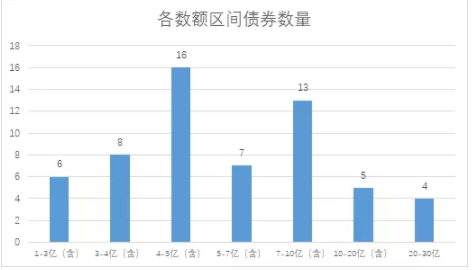

统计范围内,有30家环境上市企业在2019年发债,共发行59支债券。总金额超490亿元,平均债券金额8.3亿元,中位数为5亿元。各区间债券数量统计如下。

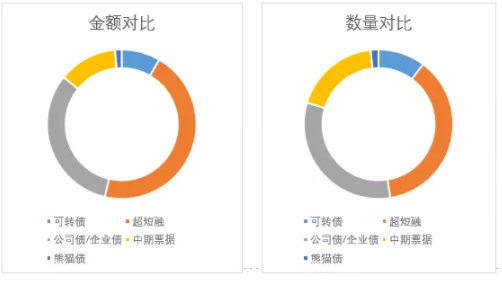

这59支债券,含可转债6支,共41.3亿元;超短融债券22支,共222亿元;公司债/企业债19支,共158.13亿元;中期票据11支,共62.5亿元;熊猫债券1支,共7亿元。各品种金额比例如下图所示。

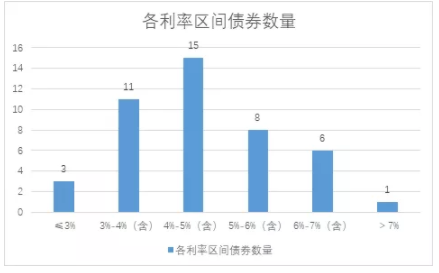

利率方面,去除可转债,统计范围内的53支债券,最低利率为2.05%(深圳能源2019年度第六期超短期融资券),最高利率为7.50%(东方园林2019公司债券第二期);平均利率为4.37%。

按类别划分,短融债券平均利率为3.58%;公司债/企业债评价利率为5.18%;中期票据平均利润率为4.57%;熊猫债为3.89%。

二、国企/民企融资环境差距仍然显著

从利率来看,可以看到环境民营企业与国企央企的融资差距较为显著。如下表展示的是统计范围内部分短融/超短融债券的利率情况。可以看到,获得较低融资利率的主体企业,除中金环境,其他债券主体企业均为国资背景,且中金环境也在2018年接受了无锡市市政公用产业集团有限公司的入资控股。

公司债、企业债、中期票据情况类似。下表统计了不高于4%及不低于6%的债券品种,可以看到,统计范围内利率较高的债券,主体企业以原民营企业为主(大多在2019年接受国资入股)。此外,不少国资背景企业,今年的融资利率相较于往年进一步降低。如北控水务2019年1月的债券,其中7年期的债券利率为3.95%,大幅低于上次7年期的4.72%。老牌国资企业发行的债券评级通常为AAA级。

在2019年部分企业新发债券利率仍然较高的同时,也能够看到,在国资入股后,不少企业信用条件得到改善,评级有所上升。混改产生的协同效应和渠道优势,有望在接下来几年内进一步释放。

如2019年9月9日,锦江环境宣布,标普全球评级将公司的评级展望从负面调整为正面,确认了公司的长期主体信用评级为“BB-”评级调整基于浙能集团旗下公司的入主。

2019年10月,东方园林的评级展望也得到了提升:评级机构通过对公司及公司发行的上述公司债券主要信用风险要素的分析,决定维持公司主体信用等级为 AA+级,考虑到公司实际控制人变更为朝阳区国资委后可为公司提供一定的资金和业务支持,并对公司外部融资环境的改善起到积极作用等因素,决定调整评级展望为稳定;同时评级机构考虑到朝阳国资中心对上述公司债券新增全额无条件不可撤销的连带责任担保措施,调升“16东林02”、“16东林03”的债券信用等级至AAA级。

东方园林债券评级调整

三、可转债比例大幅提升

与往年对比,今年环境企业债券结构的一个显著变化,便是可转债比例的提升。可转债是指债券持有人可按照发行时约定的价格将债券转换成公司的普通股票的债券。如果持有人不想转换,则可以继续持有收取本金和利息,或者在流通市场出售变现。由于存在行权后公司股票增值的可能,因而其利率一般低于普通公司的债券利率。

2017年2月,证监会修订了再融资规则,收紧定增,可转债融资受到鼓励。但近两年来的资本寒潮,使得不少环境上市企业估值下降甚至股价破净,不少可转债的最新转股价远高于正股的价格,丧失转股价值,只剩下债性价值。极低的票面利率,使可转债一度以信用申购“空手套白狼”著称。由于可转债性质与“看涨期权”类似,在凛冬到来、股价触底、转债破发之际,可转债的在2019年迎来了“第二春”。

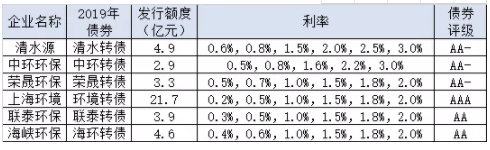

2019年,清水源、中环环保、荣晟环保、上海环境、联泰环保、海峡环保6家企业可转债成功发行,规模共计41.3亿元,其中规模最大的一支为上海环境的“环境转债”,发行额度为21.7亿元,采用每年递增的付息方式,六年利率分别为0.2%、0.5%、1.0%、1.5%、1.8%、2.0%。

在成功发行的6支环境可转债之外,2019年,还有中国天楹、龙净环保、巴安水务、威派格、维尔利、瀚蓝环境等企业正在酝酿推进可转债的发行。加上此前几年已经成功发行的伟明环保(2018-12-10)、岭南股份(2018-08-14)、高能环境(2018-07-26)、博世科(2018-07-05)、雪迪龙(2017-12-27)、铁汉生态(2017-12-18)、国祯环保(2017-11-24)、嘉澳环保(2017-11-10)、江南水务(2016-04-05)等9家,环境领域的可转债产品已小有气候,或将成为环境企业融资的重要渠道之一。

编辑:赵凡

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。