时间:2020-07-20 09:01

来源:中国固废网

作者:顾春雨、王妍

2020过半,E20研究院数据中心对上半年固废市场进行盘点: 2020年上半年,社会资本共计中标106个固废投资运营项目,投资总额超308亿元。

相关链接:薛涛年度报告上:大数据盘点固废环卫行业及十大影响力企业

数据观察:一季度释放固废超142亿,疫情期焚烧同比增15.4%

视频来源:易见·Online

5月16日E20环境平台全新打造直播栏目《易周刊》在“易见·Online”每周六上午10点与大家见面。《易周刊》栏目定位为环境产业热点解读评论视频直播。首次集结:E20传播中心、水业研究中心、固废研究中心、数据中心、供水研究中心、绿色发展研究中心、产融研究中心等七大部门,聚焦话题包括“环境新闻半月谈”、“环境探案”、“政策解读”、“资本‘新平’论”、“报告来了”、“数说环保”、“两山视野”。更多信息请点击:https://appikklfvvb8393.h5.xiaoeknow.com/homepage?entry=2&entry_type=2001

全文速览:

1. 从E标通获悉,2020年上半年社会资本共计中标106个固废投资运营项目,投资总额超308亿元。

2. 固废项目中标趋势呈现出“W”型曲线,2月最低,4月最高;区域分布上看,华东为首、华中其次,两个地区占比整个市场的比重为70%。

3. 焚烧市场与2019年相比,由平均每月中标13个项目到现在的8个项目,释放增速放缓,并继续向四五线城市下沉。河北、河南两省延续去年态势,项目数量较多。

4. 前三家企业占比焚烧市场超30%,2020年上半年十大影响力企业份额比重较历史占比有所提升。

5. 餐厨/厨余处理处置项目共计成交39个,焚烧领域企业业绩突出,前5家企业光大国际、绿色动力、中国环保、深能环保、伟明环保拿了40%的项目数量。

6. 建筑垃圾处置市场同样值得关注,建筑垃圾处置项目11个,7成以上项目为特许经营,服务年限多以5-30年为主。

简单介绍一下数据来源——E标通,E标通是一个数据库,为什么这么说呢?该产品监测了2000+网站,包括国家、省、市、县(区)等各级政府采购网及公共资源交易网;涉及500+关键词,环境领域项目信息覆盖率超90%;涵盖投资运营、工程、设备等30多个环保细分领域。本次分享的2020年上半年环保市场的数据就来源于此数据库。

首先看一下2020年上半年环保市场的固废篇。

(一)市场走势:固废市场呈现出“W”型曲线,2月最低,4月最高,华东、华中占比整个市场的比重为70%

2020年上半年社会资本共中标106个固废投资运营项目(含预中标),投资总额超308亿元。固废市场呈现出“W”型曲线,其中2月份受疫情及新年的原因导致一些项目招中标程序延后,但在3月疫情得到有效控制后,招投标市场逐渐恢复正常。将项目按地域维度划分,上半年固废项目以华东地区中标数量最多(49个),其次为华中地区(22个),这两个地区的项目数量占比整个固废市场的70%。

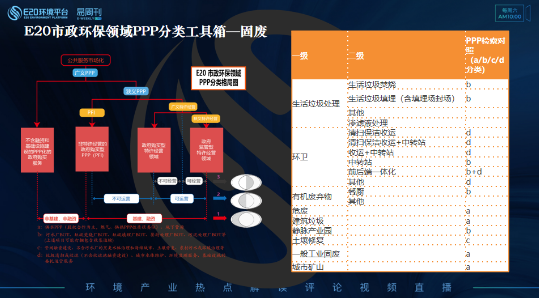

这是E20研究院关于市政环保领域的分类图,这些内容在E20研究院薛涛院长的书(《涛似连山喷雪来》)中有详细的展示。该书通过对中国国情下环保类PPP的发展历史和现状剖析,帮助从业者掌握PPP的实际应用和操作重点,为生态环保类乃至其他领域PPP的项目方案设计开发者(地方政府或咨询公司)提供顶层思路,帮助企业制定自己在市政环保领域的发展战略和具体战术。感兴趣的朋友可以点击二维码购买。

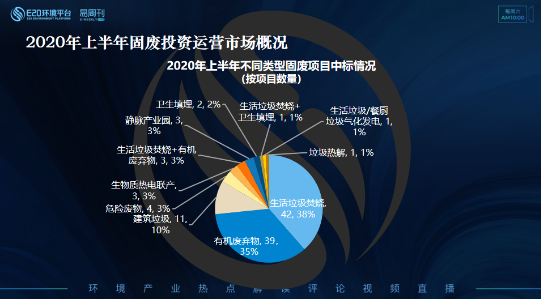

(二)焚烧项目占比最多,餐厨紧跟其次

按项目类型划分,生活垃圾焚烧项目42个、有机废弃物处置项目39个,建筑垃圾处置项目11个,危险废物处置4个;生物质热电联产项目、静脉产业园建设与运营项目、生活垃圾焚烧与有机废弃物协同各3个;卫生填埋2个;生活/餐厨垃圾气化发电、垃圾热解、生活垃圾焚烧与卫生填埋协同各1个。下边将从固废领域占比最大的三个细分领域生活垃圾焚烧、有机废弃物、建筑垃圾分别进行分析。

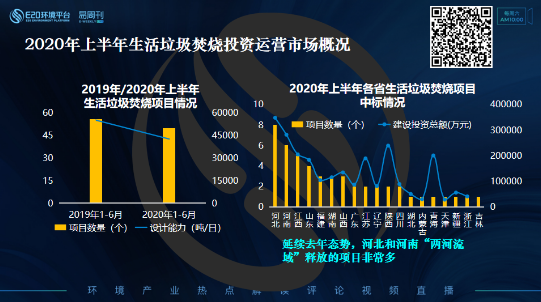

(三)焚烧项目释放增速放缓,并继续向四五线城市下沉,河北、河南“两河流域”居多

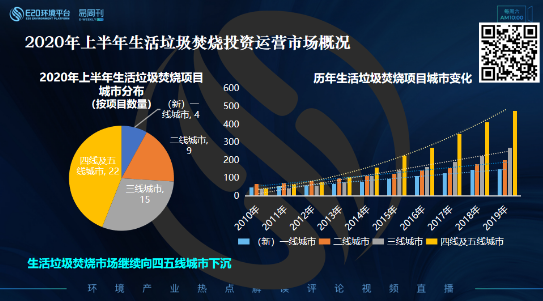

2019年上半年,企业平均每月中标13个生活垃圾焚烧项目,今年上半年平均每月中标8个焚烧项目,生活垃圾焚烧项目释放增速放缓。薛涛院长曾在2019年固废论坛上预测,2019年是焚烧项目释放(市场化)最多的一年。2020年上半年焚烧市场得到印证,2020年下半年焚烧市场如何,我们拭目以待。

目前,50个(含)生活垃圾焚烧项目分布在河北、河南、江西、山东、福建等19个省市,其中河北、河南继续延续去年态势,释放的项目非常多。

从项目分布城市看,2020年上半年的生活垃圾焚烧项目主要集中在三线、四线和五线城市。其中:一线城市无新增;新一线和二线城市分别中标4个和9个项目;三线城市中标15个项目,四线及五线城市中标22个项目,这与E20环境平台执行合伙人、E20研究院执行院长、湖南大学兼职教授薛涛在“2019(第十三届)固废战略论坛”上对生活垃圾增量市场的预测相吻合:一线城市基本瓜分完毕,生活垃圾焚烧市场逐渐向三四五线城市下沉。

(四)前三家企业占比焚烧市场超30%,十大影响力企业份额较历史占比有所提升

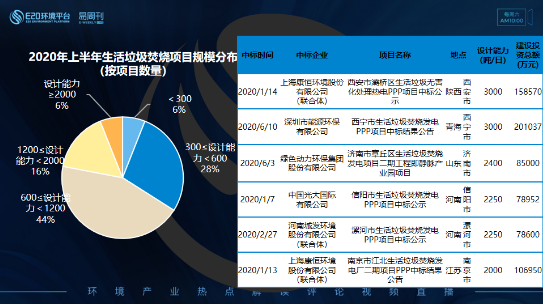

生活垃圾焚烧处理能力主要集中在600-1200吨/日的常规规模,1200吨/日以上规模的相对较少,我们将2000吨/日以上的项目予以展示,中标企业中的康恒环境、深能环保、绿色动力、光大国际都是固废十大影响力企业,而城发环境作为平台型国企,从去年进入固废市场以来,“高歌猛进”不断获取生活垃圾焚烧项目。

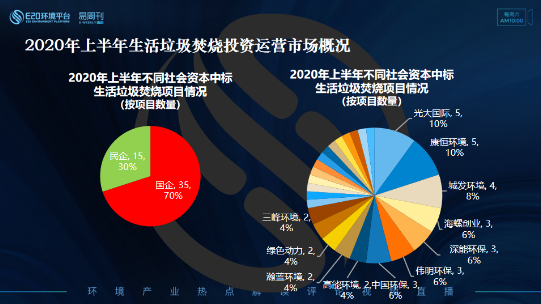

从企业性质划看,国企社会资本中标焚烧项目35个,占比70%;民企社会资本中标15个,30%。今年上半年,共有26家企业活跃在生活垃圾焚烧市场,光大国际、康恒环境、城发环境前3家企业拿了上半年三成的项目数量;再加上海螺创业、深能环保、伟明环保、中国环保前7家企业拿了过半的项目数。

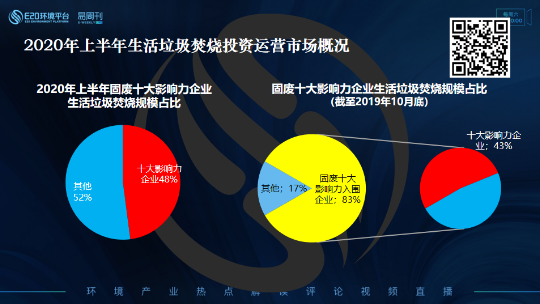

将固废十大影响力企业2020年上半年的生活垃圾焚烧业绩进行汇总,其占整个市场的48%,截至到2019年10月底,固废十大影响力入围企业占比焚烧市场的83%,其中十大影响力企业的占比为43%。而今年上半年固废十大影响力企业的获取份额与历史业绩相比,有了小幅度的提升,强者恒强,进一步显现。

(五)餐厨/厨余市场:释放速度加快,焚烧领域企业业绩突出

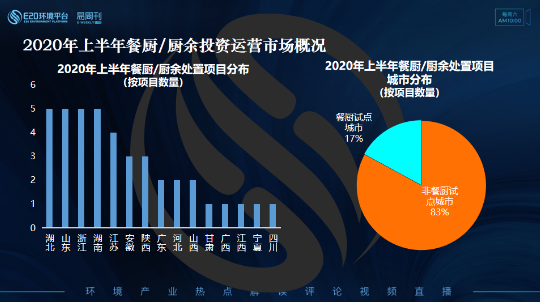

从地域看,餐厨/厨余处置项目在湖北、山东、浙江、湖南四个省份分别有5个餐厨/厨余项目,按照这些餐厨/厨余项目是否在试点城市划分,其中非餐厨试点城市的占比为83%,随着各个城市不断提出生活垃圾分类的要求,势必会产生一系列的餐厨/厨余末端设施需求。

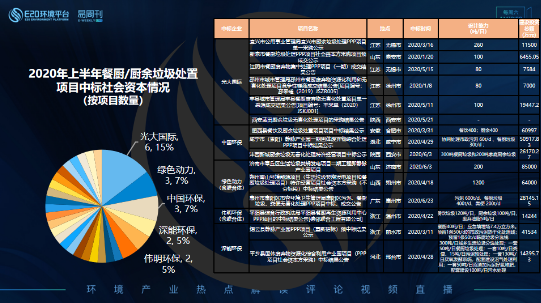

2020年上半年,近30家企业瓜分了近40个餐厨/厨余项目, 前5家企业光大国际、绿色动力、中国环保、深能环保、伟明环保拿了40%的项目数量,焚烧巨头的进入,值得关注。详细信息见右上表。

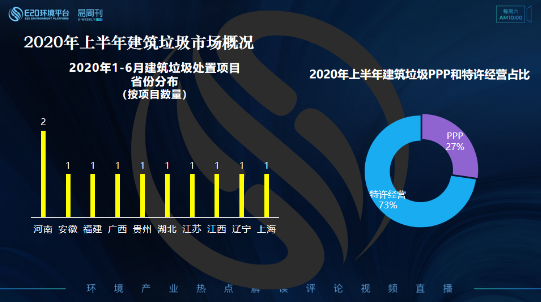

(五)建筑垃圾:特许经营为主,少量采取PPP

上半年共中标11个建筑垃圾处置项目,一季度中标8个,二季度中标3个,较上一季度减少5个。按照省份分布,建筑垃圾处置项目分布在河南、安徽、福建、广西、贵州、湖北、江苏、江西、辽宁和上海10个省市,其中以华东地区居多,中标7个项目,占总数的64%。项目多采取特许经营方式,服务年限在5-30年范围内。

以上就是固废领域市场2020年上半年概况,E20研究院数据中心将对以后固废市场状况持续跟进。

编辑:陈伟浩

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。