时间:2024-04-18 09:23

来源:中国水网

作者:海哲投、不欲盈、约不二

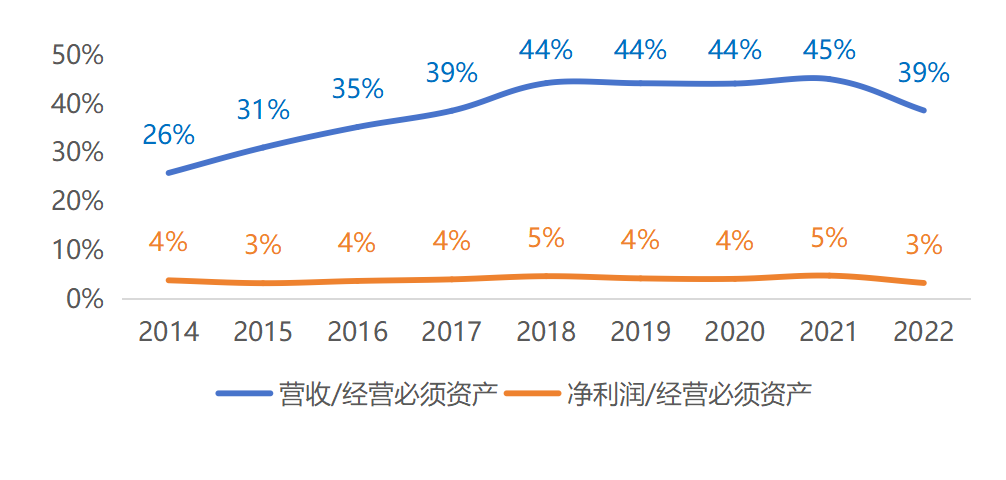

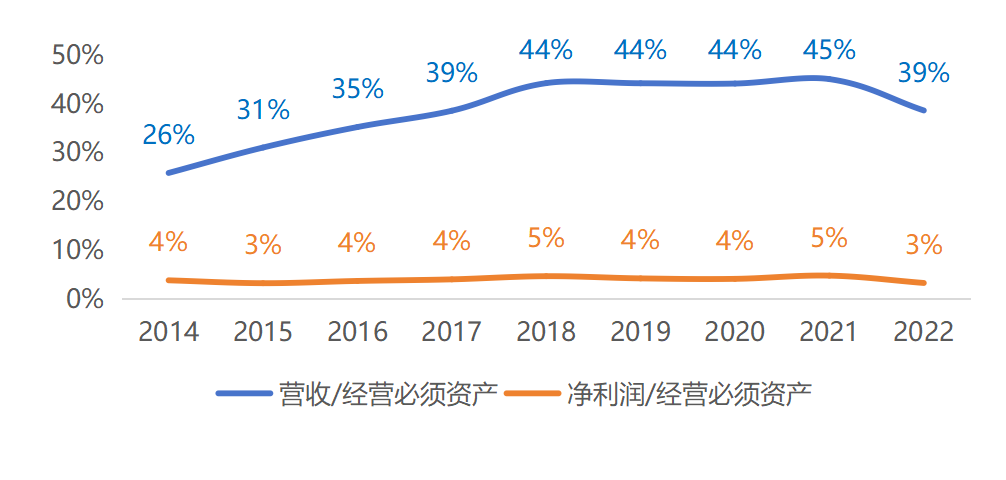

公司账面资产基本全部是经营必须资产(指为产生主营业务利润,在经营活动中必须的资产,X公司总资产基本都为经营必须的资产,因此本文产生利润的资产用总资产数据代替),公司营业收入及利润与公司经营必须资产比值不高,且基本不随规模增长而提升,公司业务的重资产特征比较明显,详见图5。公司营业规模的增长非常依赖资产规模的增长。由于净利润/经营必须资产比值较低,仅3%-5%左右,公司现有业务难以通过利润再投资实现快速增长。

图5:X公司营业总收入、净利润与经营必须资产的对比关系

四、公司成本控制总体平稳,但需关注财务费用的持续上升

随着业务的转型,公司管理费用和销售费用率呈下降趋势,管理成本控制较好,研发费用的提升有利于公司构建长期的市场竞争能力,但财务费用率呈上升趋势值得关注和努力改善。详见图6。

图6:X公司四项费用情况

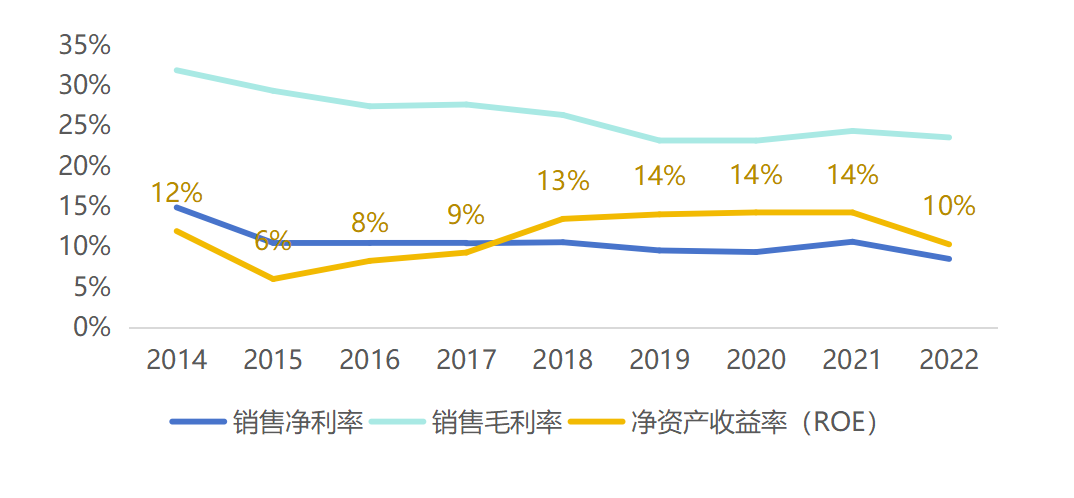

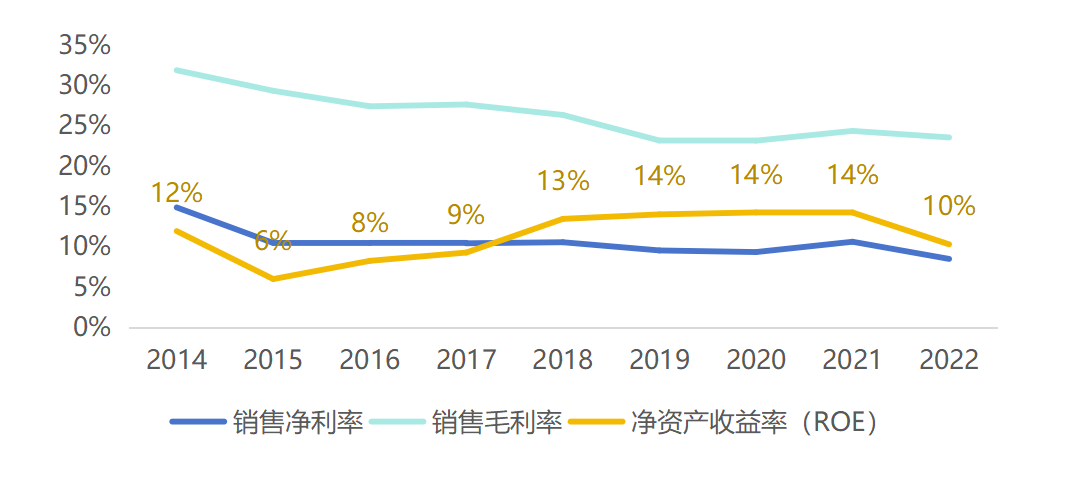

五、公司营收及资产规模的增长并未体现出规模效应

公司业务从工程承包转型为投资运营服务后,营收的确定性得到了很大改善,但利润率有所下降,利润率及净资产回报率并未体现出随规模增加而提高的迹象。详见图7。

图7:X公司销售净利润情况

六、公司盈利贡献主要依靠资本杠杆

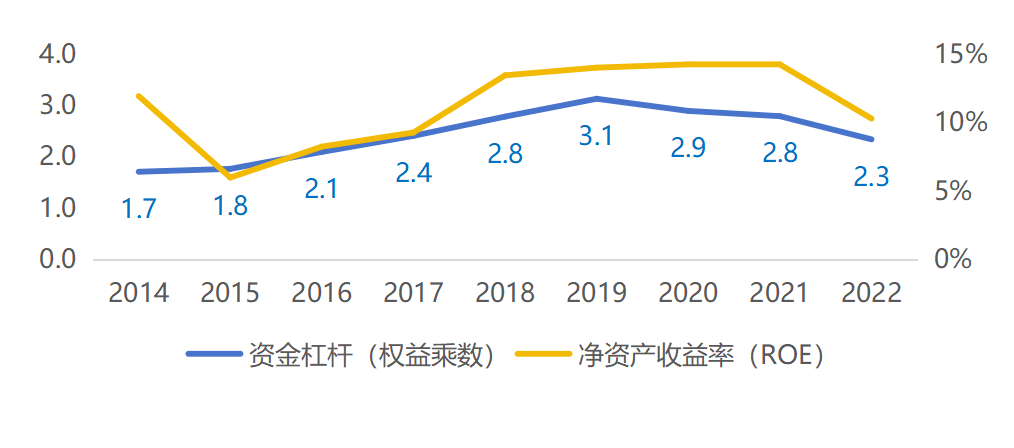

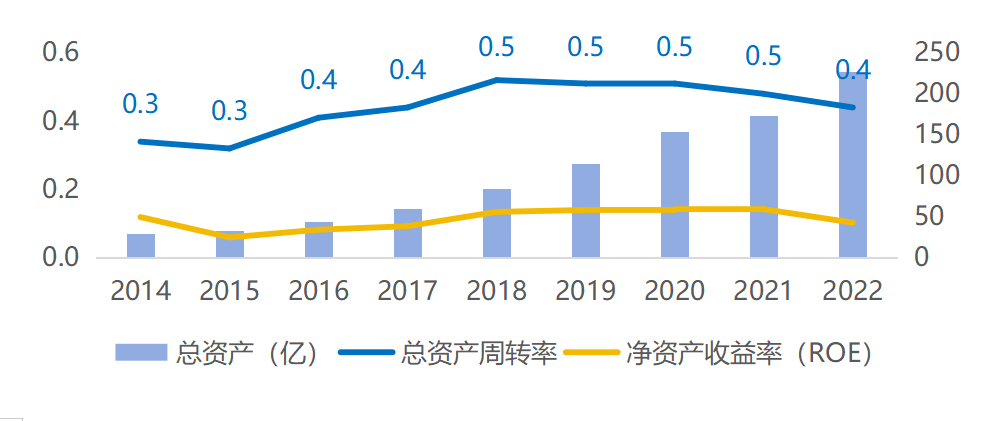

公司业务转型以来,净资产收益率(ROE)得到了较大的提升,超过了上市公司的平均水平,用杜邦分析法分析可以看出,公司的盈利贡献主要来源于资本杠杆,详见图8至图10。

图8:X公司销售净利率稳定但不突出

图9:X公司资金杠杆率较高

图10:X公司资产周转率一般

鉴于公司负债率已经较高(股权融资前负债率最高达到68%),未来通过靠增加杠杆率来提升ROE,空间非常有限了。股权融资可帮助扩大规模,但无法提升股东净资产回报率(ROE)。公司若要进一步提升股东净资产回报率,需在加强市场竞争能力(议价能力)和提升总资产周转率上下功夫。

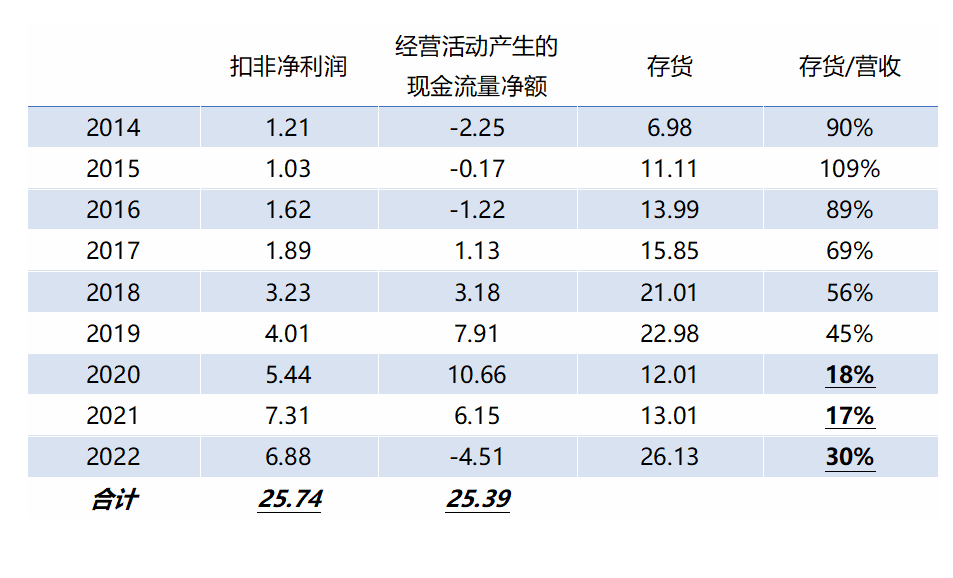

七、公司经营性现金流净额与净利润基本相当,但主要靠减少存货占比调节实现

公司近9年扣非净利润与经营活动产生的现金流量净额基本相当,且公司业务模式中资产摊销占比较低(可忽略其对利润的影响),看似利润含金量较高,但如扣除存货占比减少带来的现金增加(X公司存货主要是有色金属和贵金属,如铜、铅、镍等,可变现能力较强),其经营活动产生的现金流量净额则与净利润总额有较大缺口。

表1:X公司利润现金含量情况与存货调节现金流情况对比 (单位:亿元)

2022年存货大量增加得益于当年股权融资28亿元,否则难以实现。

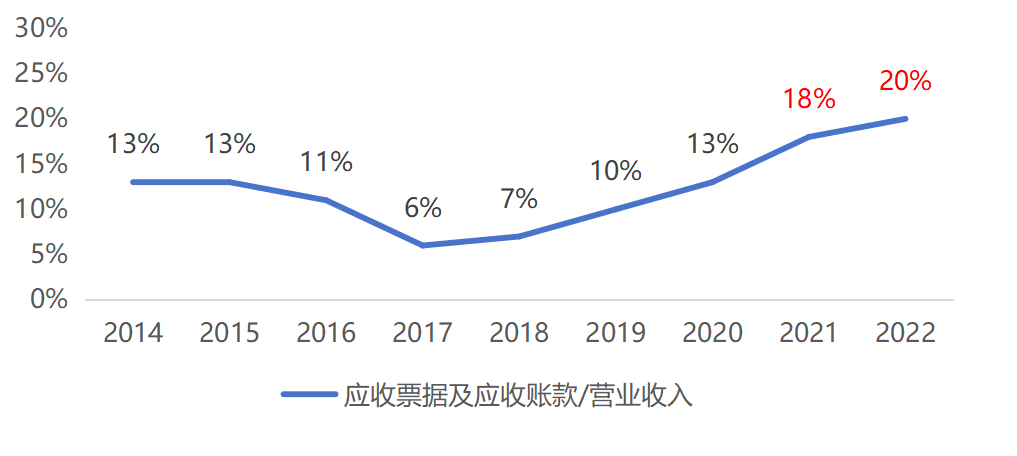

八、公司近年应收/营收占比不高,但增加较快

公司应收/营收占比不高,但近年来占比快速增加,需关注。

图11:应收票据及应收账款与营业收入对比

九、公司近年的快速增长主要依赖扩股增资

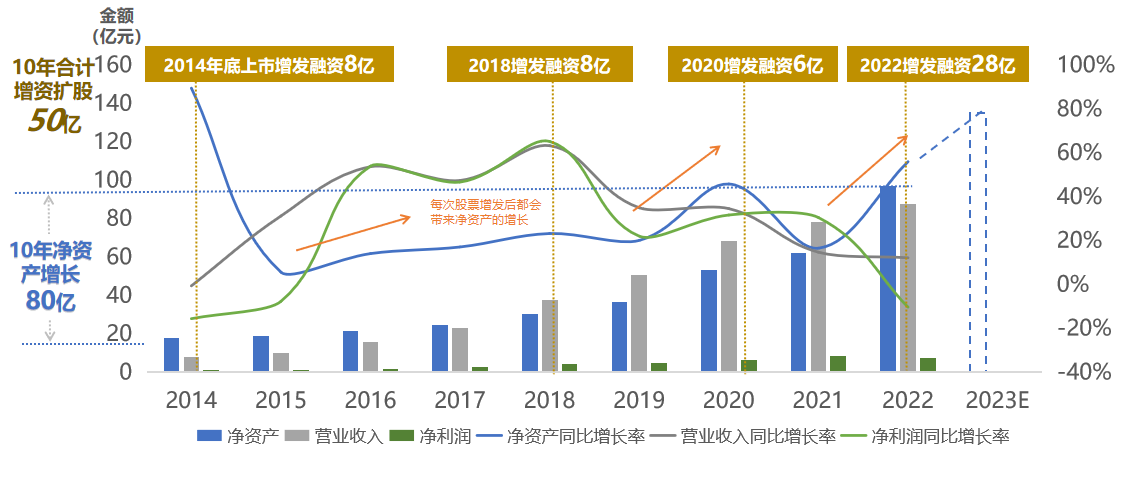

X公司规模的快速增长主要靠增发股权及增加负债带来,利润再投资的内生性增长贡献占比不高。作为重资产类业务公司,净利润与经营必须的资产对比,占比很小约3%-5%,公司难以靠利润再投入实现较快增长。

X公司净资产的较快增长,主要来源于股权融资。2014年上市至2022年,净资产快速增长,由20亿增长至近百亿,增长了约80亿,但从其增长来源看,股权融资就贡献了63%,随着股权融资及对应债务资产的增加,进一步带动了营收及利润额的持续增长,详见图12。

图12:X公司近10年净资产、净利润及营收增长情况(单位:亿元)

十、公司快速增长的经营方式存在潜在隐患

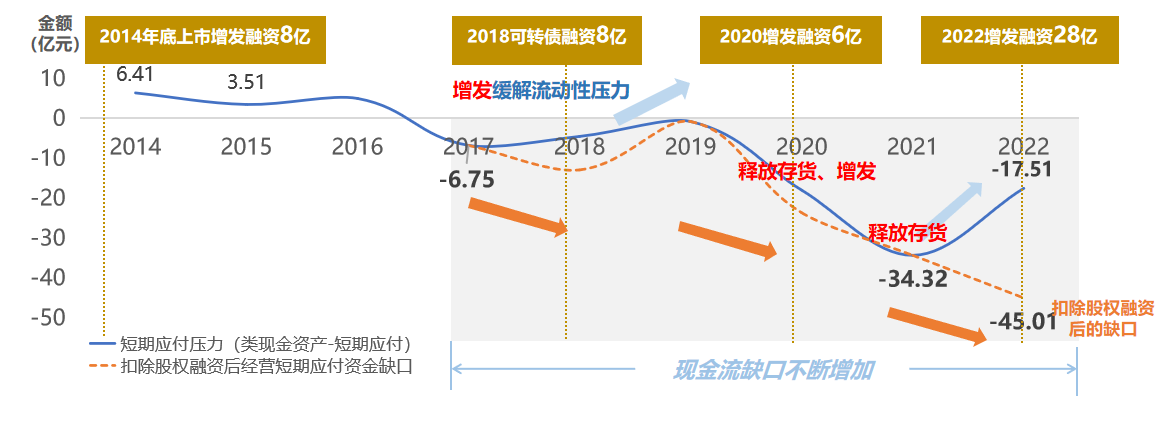

X公司近几年现金流出现紧张,依靠增发、减少存货等方式增加流动性,暂时解决了短期的现金流问题,详见图13。

编辑:李丹

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。