时间:2022-08-15 09:41

来源:侯铁成谈投资并购

作者:侯铁成

玉禾田是环卫行业上市第一股,也是行业龙头之一。公司上市后业绩高速成长,盈利能力强劲,现金流好,财务风险很低,却得不到资本的认同,定增终止,二股东减持,股价一路走低。

“E20注:产品化才是方向”

资本看重的是未来,企业不仅要有高毛利,还要有较深的护城河。而对于那些发展迅速,短期盈利能力很强的公司而言,资本市场给公司提供了巨大的战略转型机会。积极建立护城河才是持续发展的王道。

欢迎大家对文章内容提出指正意见,留言探讨,寻找底层规律,带动行业发展。

我们今天来看一家环卫上市公司,玉禾田。我过去任职的公司有这块环卫这块业务,因此对行业理解有一些粗浅的认识。研究企业的目的还是研究行业的底层规律,企业的战略,以及资本对企业发展的影响。

一、完美业绩下的隐忧

玉禾田是一家以环卫为主,兼顾物业的民营企业。公司2020年1月份上市后,营收猛增,利润大涨,公司市值一度高达200亿。然而好景不长,新的定增终止,公司市值不断下滑,到今天不足60亿的市值。公司的二股东是资本运作高手高能环境,最近也公告减持,准备套现走人。到底是什么原因,让一家报表业绩近乎完美的上市公司,遭到资本市场的无情抛弃呢?会不会是资本市场又一起错杀的案例呢?

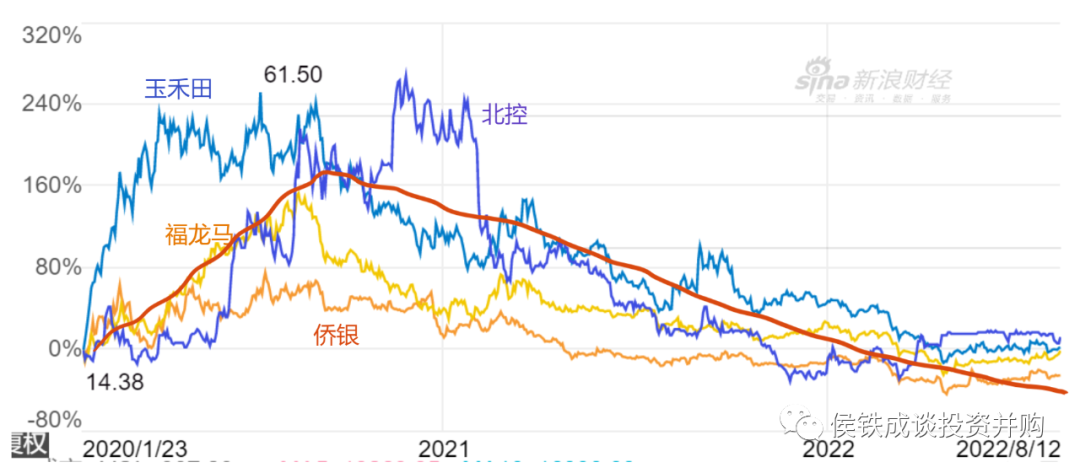

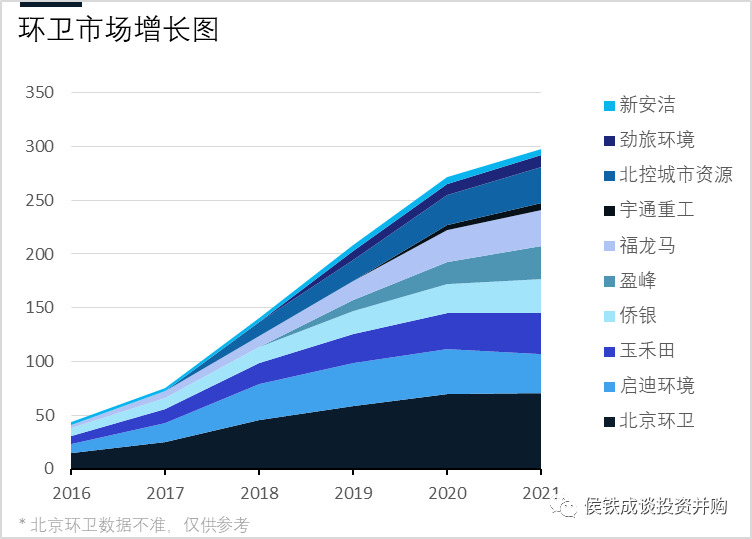

我们再来看几个环卫为主的上市公司股价走势,整体上趋势还是比较统一的,都是在2020年中达到高潮,之后逐步下跌。股价下跌是个案,还是整个行业的问题呢?

收入高速增长,利润丰厚,现金流匹配,财务安全的完美业绩。

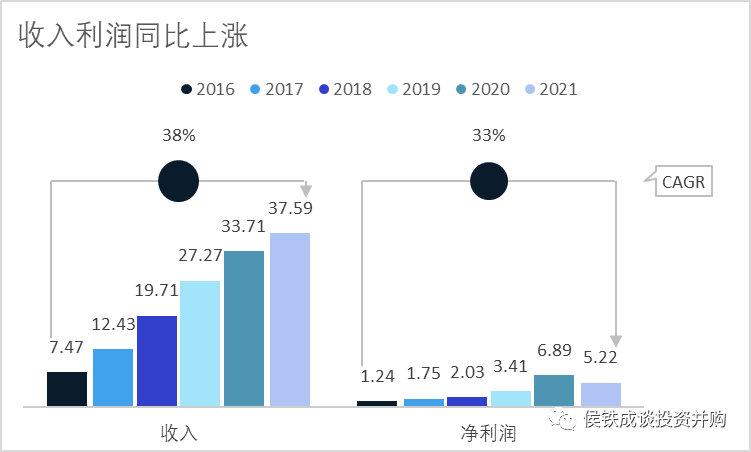

带着这些问题,我们先看报表。玉禾田的收入每年在上涨,2021年收入37.59亿,年化增长率达到38%。净利润也逐年上涨,刨除2020年受疫情的正面影响,年化增长也达到了33%。

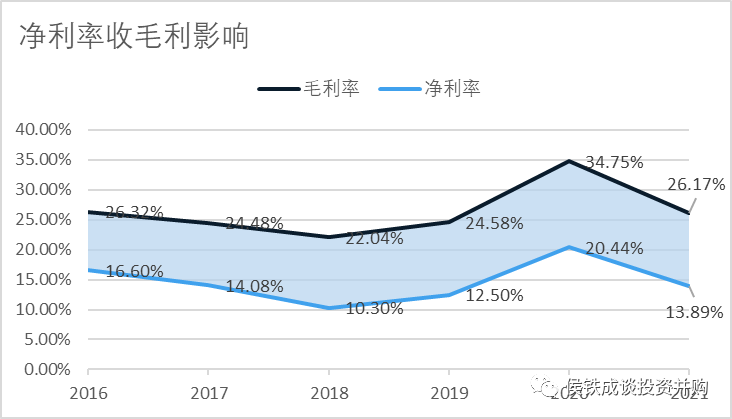

毛利率有所波动,但平均依旧达到25%以上。平均净利率则超过12%。

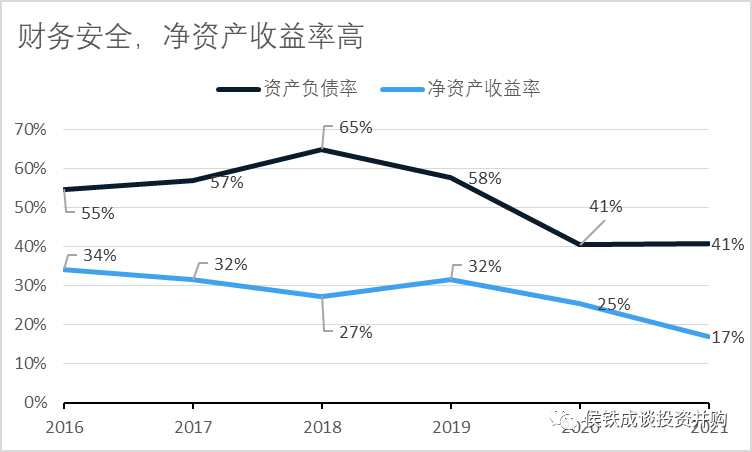

负债率已经下降到40%左右,财务非常安全。净资产收益率即便下滑,依旧高达17%。

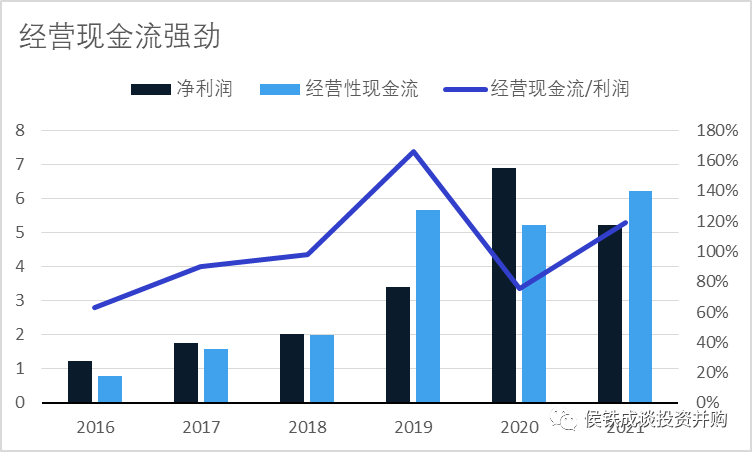

我们再看下现金流,要是现金流再好,那就真说不出毛病来了。重点看两个指标,一个是经营性现金/利润,一个是应收账款平均账期。从下图中,可以看出,玉禾田的经营性现金流极为强劲,最近几年超过5亿元。我们要知道玉禾田是轻资产公司,并不是靠投资推动的,因此经营性现金流充分反映了一个企业的盈利能力。

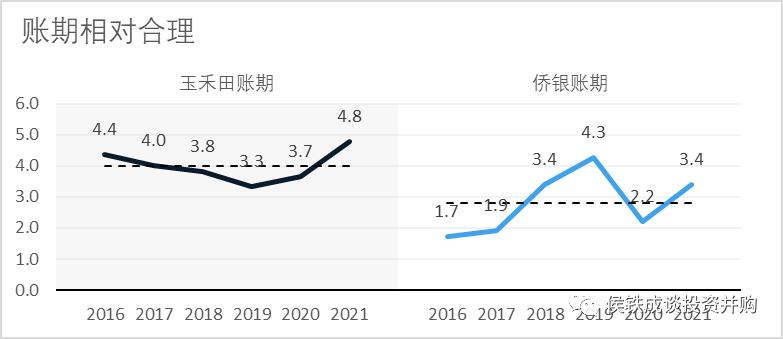

我们再来看应收账款账期,平均账期在4个月左右,相对合理。虽然账期趋势不好,但总体上还是可控的。

我们分析了玉禾田的报表发现,企业高速增长(35%),毛利率高(>25%),净利率高(>10%),同时净资产收益率高(>15%),现金流好(大于利润)。同时公司负债率合理(40%),现金充足(>10亿),不存在财务风险。

成长性,盈利能力,现金流质量,财务风险四个维度看,企业都是妥妥的好企业。

但是为何公司得不到资本市场的青睐呢?公司的市值由200亿高位,跌到今天的不足60亿,PE倍数只有13倍,PB也不足2倍呢?这背后的逻辑是什么呢?

是不是资本市场错杀了一只绩优股呢?

二、高毛利能否持续,关键看护城河深浅

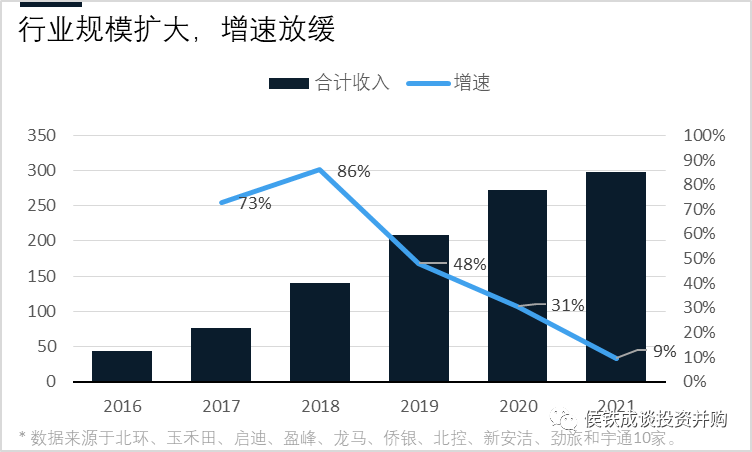

1、高速发展的环卫行业

任何企业的短期高速成长,都是外部环境的变化和企业提早切入形成的红利。

2015年左右,环卫行业在全国范围内展开大规模的市场化,即由环卫事业单位经营改为向市场招投标,谁都可以经营。一些企业抓住机会切入之后,取得了快速的成长,和较高的毛利。

商业模式是企业通过招投标获取环卫合同,然后组织环卫工人进行清扫,然后验收合格后收款,主要成本就是人工和机械设备。

核心的竞争力在于项目资源。整个行业的准入门槛很低,但凡在地方有些资源的都能快速切入,各种灰色的利益链较多。而在运营方面,不同企业之间差距不大,地方特色较浓。

为什么能够赚大钱,行业初期价格体系的不成熟,以及灰色利益链的兑现。环卫行业的早期的价格体系参照的传统体制内的价格体系,一旦市场化,就有个降维打击的空间。因此短期毛利很高,是市场不成熟的表现。

地方政府经过几年的运作发现,这个没有啥难度,毛利还很高,就开始调价,或者压款,或者自己成立个国企来做这块业务,这就是市场运作规律。市场起来了,毛利很高,门槛很低,就吸引竞争者入场。然后导致竞争加剧,毛利率回归。

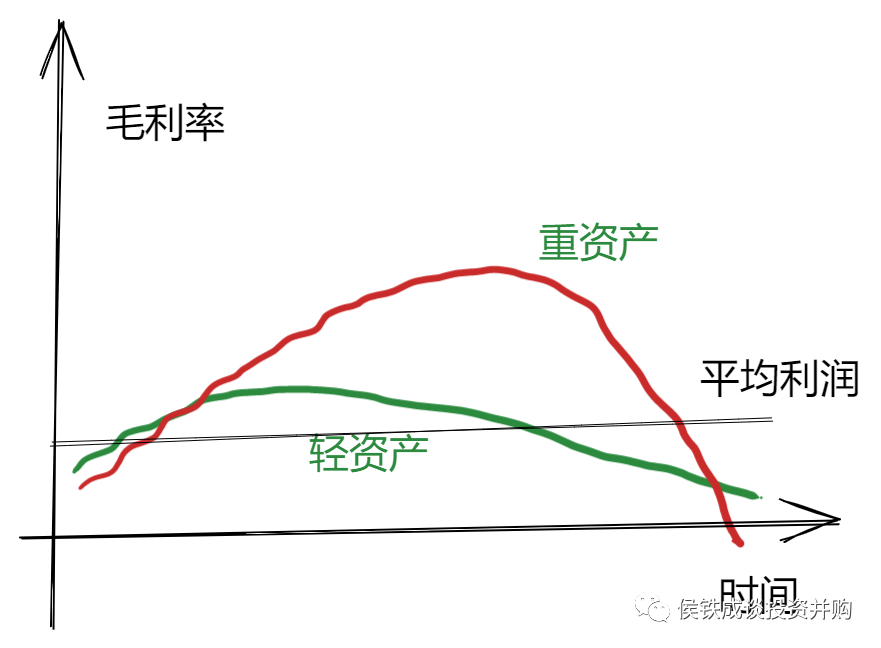

这里面我们可以看到环卫行业的走势就是这样的。如果行业需要投资的话,则超额收益时间会长一些,但后期无法调头,亏损要更大些。

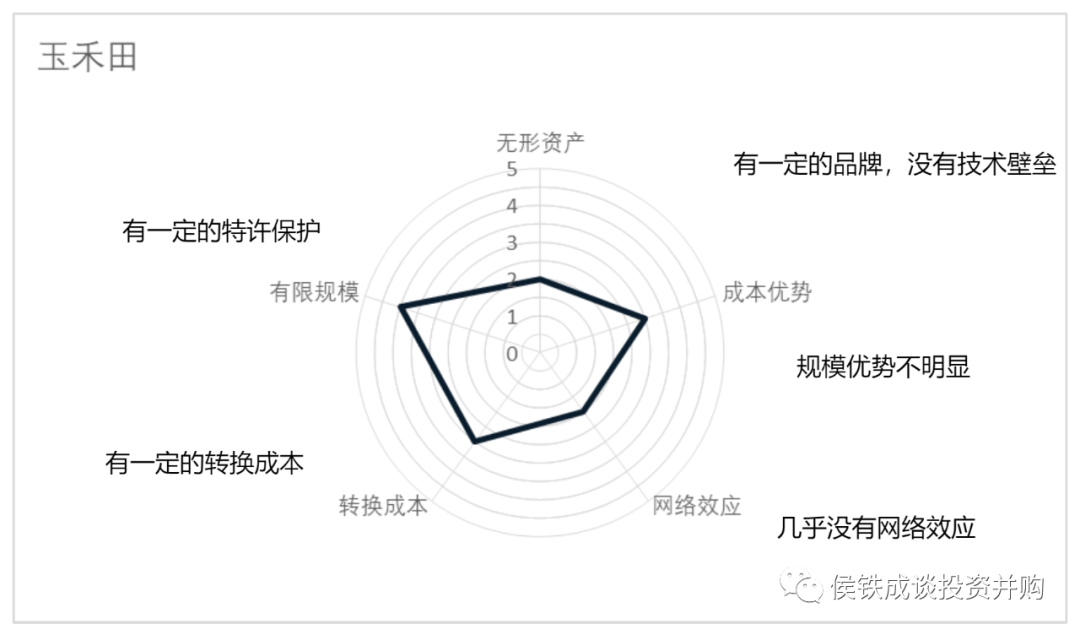

2、玉禾田的优势分析

回到玉禾田,作为行业典型的代表,我们看年报公司提到几点核心竞争优势。包括先发优势,管理优势,产业链优势,品牌文化优势,市场地位,团队,经验优势,智慧化优势。

我们归纳总结成几个方面,

一、经验优势。包括市场地位,先发优势。但从实践角度来看,很多竞争对手都可以轻易切入进来,门槛很低,优势不明显。

二、管理优势。体现在费用的管控上,这个企业确实做得不错,相比一些国企,民企费用管控确实好,同时民企的现金流抓得好。这是玉禾田的核心本事,也是其能力领先其他竞争对手的重要武器。

三、产业链优势。这个相对盈峰,龙马,宇通而言,可能就是劣势了,因为竞争对手有环卫装备这个优势。玉禾田要想在上游制造业做文章,需要准备的东西太多了。

四、团队文化、品牌地位优势。这些跟国企竞争对手比起来就差一些了。智慧化都是噱头,还没有形成实质性的优势。

从这个几个方面,我们看总体上玉禾田拥有环卫企业典型特征,四个优势中最核心是管理优势,使其毛利率领先对手。但在行业中,并无其他特殊优势,随着竞争加剧,毛利必然会下滑。管理不是护城河,只会延缓其衰落。

玉禾田还有一个很奇葩的事情,上市前没有一分钱研发费用,上市后才象征性地弄了一点。在A股中,真的太凤毛麟角。虽然大多数企业研发费用都是经不起审核的,但像玉禾田这么坦荡的倒也很稀缺。一个做环卫服务的,确实不需要啥技术含量,啥研发能力。

3、没有护城河的企业,高毛利难以持续。

我们再从护城河理论看这个问题,晨星公司把护城河分为五种。

1,玉禾田的产品技术品牌会有一些,但价值很小。从招投标的角度就可以看出来,有品牌跟没品牌差距不大。关于智慧环卫,目前还停留在PPT阶段,效果很不明显。主要是给环卫局,监管机构看的为主。环卫企业控制成本很重要,同时大家都不注重研发,导致环卫行业的智慧化还是停留在纸面,没有落地。

2,成本优势很小。环卫行业的主要成本是劳动力和设备。由于核心使用的是当地的劳动力,竞争对手之间几乎不会有成本优势。而采购设备产品,总部的规模效应占比也很小,基本上跟大企业官僚成本抵消。

在装备领域,大部分环卫企业是不具备生产环卫装备的能力的。而环卫装备公司,同样门槛不高竞争激烈。因为环保车看似汽车,实际上就是个非标件加上车的底盘,底盘都是东风,解放等几个厂家的,剩下就是生产制造业了,竞争比较激烈,毛利率做到30-40%算是不错的企业。

所以环卫服务企业即便想延伸其产业链,相对协同效应也并不大,盈峰,龙马等作为环卫装备巨头,进军环卫也没有取得什么成绩。

3,网络效应不明显。客户是政府的企业几乎不存在网络效应。

4,转换成本不高。由于产品中的人和装备都是通用的,实际上运营是不存在转化成本的。虽然营销关系可能成为维持企业高毛利的一个核心,但政府资源这个变化很大,不稳定,难以持续。服务行业,其服务质量难以衡量,同时劣质服务的危害性并不大,客户调整供应商,相对容易得多。

5,有限规模,有一定特许经营保护。有限规模是指有竞争保护的,有些环卫企业有特许经营保护,但因为可替代性太强,其保护力度很弱,平时还是要不断维护关系,跟其他重资产投资的企业比起来,特许经营的保护力度很弱。

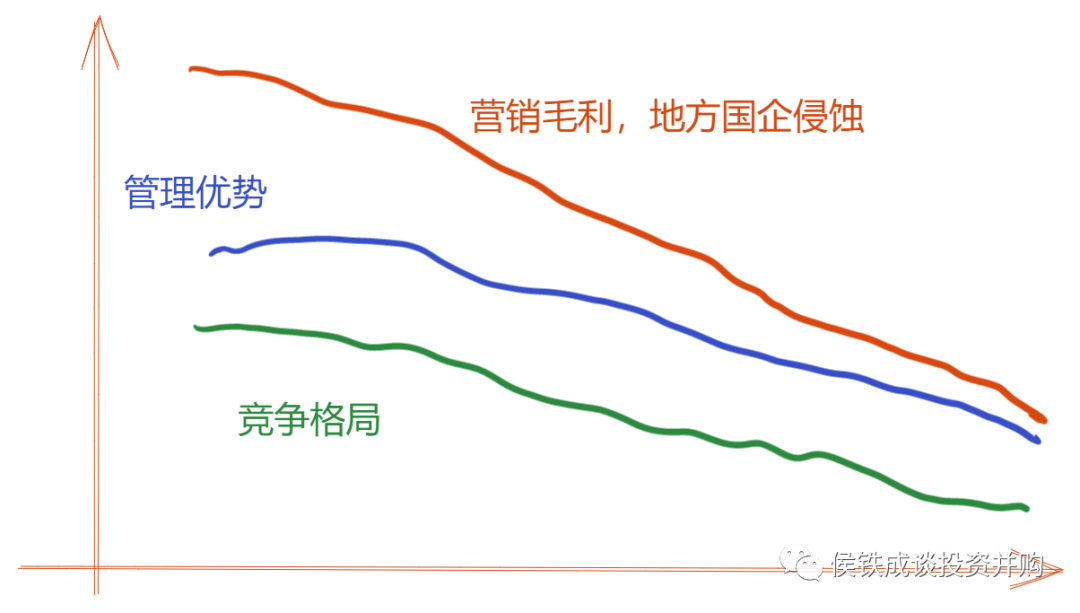

企业的超额毛利一部分来源营销,行业在高速发展的过程中,有许多不规范的行为发生。这种风险很大,很容易玩火自焚。

还有一部分超额毛利,来源于管理,这部分民营企业确实做得好,这也是一段时间能够获得持续超额毛利的一部分原因。但管理不是门槛,只是减缓竞争对手对高毛利护城河侵蚀的时间。环卫企业会有些规模效应和成本优势,但这些优势与营销比起来权重很小。

总体上看环卫行业难以建立护城河,高毛利难以持续。

4、 高毛利被侵蚀的原因

我们从行业的竞争格局可以看出,北控、北京环卫等国企纷纷介入环卫领域,各地国资纷纷成立环卫公司。许多民营企业的营销优势正在下降。大型国企的目的是扩大规模,提高营收,资产保值增值。这样他们的毛利要求就很低,民营企业如何跟他们去竞争呢?只能依赖于一些特殊的营销渠道,以及对人工成本的管控。

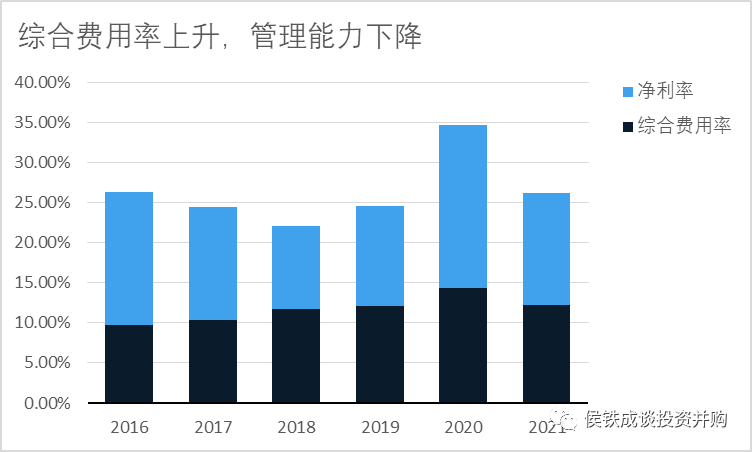

我们在看玉禾田的费用控制,我们发现玉禾田的费用率正在大幅上升,从原来的10%,提升到12%以上,我们知道毛利会随着竞争而下降,如果企业不能匹配下降费用率的话,净利率就会受到很大的侵蚀。玉禾田现在的毛利还很高,尤其相对同行的主要原因,就是之前签了一些相对长期的订单,收益率才高的,未来必然会有较大幅度的下降,这样就会大幅侵蚀企业的净利润。

5、回归合理的行业毛利率

实际上我们需要探讨的就是以玉禾田为代表环卫企业,这种超级盈利能力能够持续多久。

我们知道环卫这个业务总体上可以持续存在的,一定的盈利也是合理的。但这个市场门槛相对较低,无论是技术门槛,还是资金门槛都很低。所谓的资质门槛,也从来不稀缺,扫大街真的没有啥技术含量,很容易进入,就必然会形成激烈的竞争,使其毛利回归正常。

什么是正常的毛利呢,就是一个竞争均衡的毛利,外面的人不想进来的毛利。

环卫行业主要是几个投资,一个是流动资金,一个是固定资产,主要是机械设备,公司同时会匹配些无息债务,然后再放适当财务杠杆放大净资产收益率。同时我们要考虑到资产背后的资源,以及运营经验,管理这些。一般而言,正常企业的净资产收益率做到10%,大型企业做到6-8%即可。

从玉禾田的报表来看,其50亿的收入,匹配的是20亿的流动资金+15亿的固定资产+5亿其他投资,匹配10亿的无息负债,再匹配10亿的负债,大约20亿的净资产。如果按照10%的净利率来算,则需要2亿左右,4%的净利率即可,按照11%的其他费用率,毛利率做到15%即可。也就是说50亿的收入,毛利率做到7.5亿,然后5个亿左右的费用,5000万的利息,净利润做到2亿,20亿净资产的收益率就可以做到10%。

目前玉禾田的毛利率在25-30%,整体上毛利还有大约10个点左右下降的空间。即便下降了10个点,依旧收益率不低,但其他同行降10个点毛利,行业就变成了鸡肋,符合商业逻辑了。

考虑其轻资产,投资风险低,10%左右的净资产收益率可能会形成一个平衡。就是一部分大企业赚到10%的净资产收益率,大企业的规范成本抵消了规模效应,小企业也有10%的净资产收益率,其不规范的操作抵消了规模劣势。管理好的企业多赚点,管理差的企业少赚点。

当然毛利率回归,市场成熟不可能一蹴而就,需要一个过程,但长期看大势所趋。目前的毛利只会引得无数企业涌入,目前国企在做,房地产也在做,装备企业也在做,蛋糕越来越小,竞争越来越激烈。

三、玉禾田的资本运作与战略转型

阅读公司年报发现,玉禾田有很大提高空间。其战略不清晰,自身优势讲不清,财务报表基本未经雕琢,各种资本运作体现出了小学生的水平。相比大量虚头巴脑的上市公司而言,闷头赚钱无可厚非,甚至要给予表扬。但既然来到这个市场,就要适应这个规则。

玉禾田的股价跟公司业绩呈反向波动,也恰恰说明了资本市场在不断走向成熟。对那些盈利能力很强,但缺乏持续能力的,市场并不看好。玉禾田也确实不太注重资本市场形象,否则以我大A股这种德行,只要利润有,编啥故事都有人信。企业一点想象力也没有,能想到的都是别人玩剩下的,自然就怨不了市场了。

战略想象力本质上是认知的体现,需要长期的积累。

我们看看玉禾田上市后做的几个尴尬的资本运作。

1、2020年公司筹划准备定增。想趁着股价高点发行股份,圈点钱。想法可以理解,做法略显粗糙。公司上市才半年,募资还没用完呢,就急着要定增40亿,要搞自己从来没干过的装备和信息化。临阵换了券商,报了材料,收到问询,然后终止定增。一连串的打脸操作,行云流水。资本运作这事,还真是和尚摸得,你却摸不得。

2、2021年7月,进行了一轮股权激励。虽然激励的目标比较容易完成,但股价赶上高点。本来是半价折扣,结果现在还浮亏20%。股权激励赶在高点,是对员工的伤害,起到了负面的效果。不止玉禾田,挺多环保企业都出现高点股权激励,尴尬不已。

3、公司做了些投资。收购了两个小公司,花费不到1个亿,属于常规操作。疫情期间,公司又蹭了下口罩概念。同时公司参股了山东高速的一个下属企业,希望通过混改能够获得业绩。总体上而言,这些收购都是服务于主营,并不是战略转型。可能是主业实在表现得太好了,公司没有转型的意愿。

玉禾田的几次资本运作都没有取得好的效果,本质上不在于资本运作,而是在于其战略方向不清晰,在一个外部市场已经发生变化,步入颓势的市场,企业还在闷头前行。

这应该不是玉禾田一家民营企业遇到的问题,是绝大多数中国民营企业碰到的问题。当年在自己的行业取得了一定的成绩,在行业周期下行到来之际,公司想的不是转型,而是继续努力,对抗周期。逆水行舟,虽勇气可嘉,然则南辕北辙。

实际上是战术的勤奋,掩盖战略的懒惰。绝大多数民营企业都没有遇到行业的周期问题,对转型都抱有恐慌的心态,不愿意跳出舒适区。部分盲目转型失败的企业,更是给企业家带来巨大的阴影。所以很多企业家战略上既保守,又激进,焦虑中不断的犯小错,积大错。在有机会的时候,不去转型,最终等到没有机会的时候,拼死一搏。

从战略角度看,环卫行业目前正处于高速增长期尾部,盈利能力极强,但缺乏可持续竞争力,正是最佳的战略转型机遇。在盈利能力强的时候谋划转型,盈利削弱的时候,顺势转型。恋战,以及试图扭转周期都是常见的错误。

玉禾田已经出现了几个不好的趋势,增速放缓,毛利率下滑,管理费用率上升,应收账款账期拉长。而最大的问题,就是企业竞争力并未真正形成。而短期利润很好,现金流充沛,弹药充足,恰是转型的良机。

本质上还是认知问题,提升认知-制定战略-进行资本运作。

许多民营企业,赚钱能力一流,有长线思考思维的还是非常的少。从他们的资本和运作、运营方向,研发投入都可以看出。甚至在他们心中,根本就没有研发的概念。从玉禾田的年报中,我们可以清晰地看出,他们还没找到未来发展的方向,不知何去何从。

玉禾田如此,侨银,新安洁,劲旅环境大体问题也都是如此。盈峰龙马宇通有装备支撑,北控与北环是大型国企,战略略有不同。

几个转型方向的探讨

上下游延伸。 上游环卫车,但这个已经有环卫车转环卫服务的,协同效果不明显。一种是往下游垃圾焚烧厂转,这个可能是个机会。但目前环卫公司除了启迪之外,尚未有垃圾焚烧厂的,两者一体化可能是个空间,但运作模式完全不同,有许多问题需要解决。

客户资源利用。 环卫行业同时还涉及到政府关系,当地的就业保障,以及一些装备,这些跟当地政府是可以有些系统合作的,但是目前看没有哪儿跟环卫公司肯放弃现有利润,做些自己不擅长的事,还是想赚了快钱再说。这样未来前景就越来越黯淡,估值也就越来越低了,最终赚的钱不过是到手的现金,企业的能力并没有借用资本和资产放大,最终泯然众人,价值不断的消失了。

提升核心竞争力。环卫这个核心竞争力,就算想提高也很难,对于服务而言,服务效果难以衡量,验收靠关系。剩下的是看怎么降低成本,目前看人工成本是大头,设备替代人工有个漫长的过程,因此无论智慧环卫也好,还是智慧装备也好,本质上都很难真正的快速提高,更多的是细节的提高,。人工成本固然在上升,但总体上我国还有许多地区人工成本极低,老龄化虽然发生,但替代的时间周期很长。搞信息化肯定是自欺欺人,信息化目的是提升毛利率,但目前没有一家能做到。是假战略,看起来很美,实际很虚。

我坐在电脑桌前只能想到这些,都是纸上谈兵。好的战略不仅需要有认知格局、战略思维、专业方法,还要对行业有深刻的理解,对企业深入的调研。战略需要反复探讨磨合、调整。有了战略还要结合企业实际情况,有效的推动执行,执行过程中不断的修订,形成闭环。许多人认为战略就是指方向,是不对的,战略是要结果的。

总结:

民营企业玉禾田的发展历程有很大的代表意义,企业抓住了行业的高速增长机遇,建立了自己的行业地位,同时不断地提升管理水平,扎扎实实地盈利。公司上市后也在不断谋求更大发展,希望能够保持住领先地位。然而因为种种局限,战略转型遇到了很大的困难,资本运作也未见起色。玉禾田的问题具有很大的普遍性,大部分中国民营企业上市后都会碰到,很多地方都值得思考和借鉴。

在一个企业破产之际得出结论固然容易,但我们更需要在企业症状尚未体现的时候进行诊断、调理。虽千难万难,但却是价值所在,所谓当仁不让。

我离开行业快2年的时间了,写完文章专门请教了一些资深的业内人士,他们给我提出了一些意见和建议,纠正了我的一些错误,我再次表示感谢。

一个专家提出了几个观点,值得我们思考

1,整个环卫行业受到宏观经济周期的影响,经营困难在增加。

2,进入环卫还有一些房地产企业,其管理水平很高,对政府行为理解深刻,对行业有一定的冲击。

3,在环卫市场化的大背景下,部分地方还会有些倒退和反复。

4,环卫装备的企业打法更加多样,需要重视。

5,环卫可能跟智慧城市结合,可以通过提高效率形成护城河。

上述观点,我基本认同,一并感谢。

-全文完

作者简介:

侯铁成,毕业于厦门大学会计系,特许会计师公会会员(FCCA)、特许金融分析师(CFA)。曾在多家大型集团、上市公司从事战略、投资和资本运营等工作,拥有丰富的并购投资经验。“侯铁成谈投资并购”微信公众号的主编。其著作《中国并购指南》一书,是目前唯一的以买方视角,以操盘者身份撰写的并购指南。主要是讲中国的并购的事,同时也梳理了并购的各个环节要点,希望成为上市公司收购企业的指导书、案头书。不同于一般教材,本书的内容更多的依赖于侯铁成先生的亲身经历,有大量的实践经历,也有丰富的中国资本市场案例,本书也体现了其对并购投资的认知和理解。

编辑:李丹

版权声明: 凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。